百洋股份前三季度净利腰斩转型教育一场空

近日,百洋股份发布第三季度报告。2019年前三个季度,百洋股份实现营业收入21.04亿元,同比微降3.33%;实现净利润0.67亿元,同比下降51.31%;实现扣非后归母净利润0.59亿元,较2018年同期的1.27亿元同比下降53.35%。

除了业绩承压,百洋股份还正在实施旗下教育业务子公司火星时代的股份出售计划,两年多的教育转型或宣告落下帷幕。2019年百洋股份为了扩展远洋捕捞业务,进行了多笔并购投资,负债明显上升。

并购标的业绩不达标 转型教育一场空

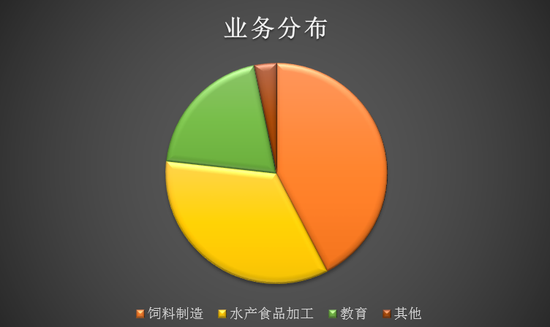

百洋股份全称百洋产业投资集团股份有限公司,于2012年在深交所上市。上市之初百洋股份以水产食品加工和饲料制造为主要业务,2017年收购火星时代100%股权跨界进入教育行业,2019年上半年收购广西祥和顺远洋捕捞有限公司和日昇海洋资源开发股份有限公司,涉足远洋捕捞产业。

由于本期三季报没有披露具体情况,以2019年中报数据来看。百洋股份教育业务的占比为19.97%,与饲料制造和水产食品加工分别42.41%和34.4%的占比相比并不算大。不过,占总营收19.97%的教育业务,贡献了55.75%的毛利,饲料制造和水产食品加工的毛利贡献比例分别为29.76%和12.57%。

2017年百洋股份通过发行股份和支付现金的方式以对价9.74亿元收购火星时代100%股份,当时选取收益法评估火星时代全部所有者权益为10.59亿元,较评估基准日合并口径净资产账面价值1.05亿元评估增值9.54亿元,增值率909.38%。

按照业绩补偿协议,火星时代业绩承诺2017年净利润不低8000万元、2017 年和2018年累计实现净利润不低于1.88亿元、2017年至2019年累计实现净利润不低于 3.34亿元,净利润为扣非后归母净利润。

目前来看,火星时代的业绩完成情况未达预期。2017年和2018年累计实现净利润1.24亿元,较两年业绩承诺相差6422.91万元。其中2018年实现的4123.76万元净利润中,有3263.09 万元是火星时代在2018年并购楷魔视觉后所增厚的利润。换句话说,如果剔除并购“买”来的利润,火星时代2018年实际上只实现净利润860.67万元,较2017年下滑九成之多。

对于火星时代业绩断崖式下滑,百洋股份认为主要是作为影视特效和游戏设计的培训机构受行业不利影响所致。下游的影视行业和游戏行业在2018年同时遭遇监管趋严的情况,影视行业加强了在内容、价值观、税收等方面监管;游戏行业暂停审批了游戏版权号,使得游戏的商业化变得较为困难。下游行业的低迷导致了人才需求减弱,火星时代的招生受到较大影响。

除了业绩不达标,火星时代收购楷魔视觉还直接导致了上市公司2018年年报被会计师事务所出具保留意见,对上市公司造成了不利影响。

简单来说,会计师没有获得充分、适当的审计证据确认深圳楷魔部分投资款是否发生减值和与之相关收入确认的是否恰当,使得楷魔视觉的业绩承诺实现情况和相关金融资产的变动产生不确定性。

此外,楷魔视觉核心团队的离职也让会计师对相关商誉是否应该计提减值难以判断。

种种因素之下,百洋股份决定出售所持有火星时代的全部股份,由火星时代原股东以不低于上市公司收购时所支付的全部对价进行回购。具体金额为,收购时付出对价9.74亿元加后续增资的1.09亿元,扣除火星时代原股东应付业绩补偿6.13亿之后的金额4.7亿元。

或许从金额数据的计算来说,百洋股份转型教育虽说不上成功也算是全身而退。但如果从当初的目的和并购全过程对上市公司造成的影响来说,除了造成业绩波动、商誉减值、收获保留意见的非标审计报告、因火星时代被监管机构屡次问询,最后全部出售外,可以说是一无所获。

并购扩展远洋捕捞业务 负债上升

2019年三季报披露,百洋股份短期借款金额9.26亿元,较2018年同期的6.96亿元上升33.09%。长期借款金额2.2亿元,上年同期为零。长短期借款合计11.46亿元,同比增加4.5亿元。

近三年百洋股份资产负债率明显上升,2017年三季报到2019年三季报的资产负债率分别是36.76%、36.04%和51.68%。

本期负债增加的主要原因是百洋股份为巩固主业,扩展远洋捕捞业务,收购了广西祥和顺远洋捕捞有限公司和日昇海洋资源开发股份有限公司。根据2019年中报数据,收购广西祥和顺的投资金额为1.4亿元,持股比例80%。收购日昇海洋的投资金额为2.5亿,持股比例70.4%。

2019年10月8日,百洋股份发布公告宣布将收购广西祥和顺和日昇海洋少数股东持有的股份,收购完成后上市公司将持有日昇海洋88%股权、广西祥和顺100%股权,付出对价合计9750万元。

据介绍,收购的远洋捕捞加工业务位于濒临大西洋的毛里塔尼亚,鱼类资源丰富,被认为是世界最丰富渔场之一,且企业享有政策优势。在教育转型折戟沉沙的百洋股份,是否可以在收购远洋捕捞加工业务后达到一加一大于二的协同效应,有待时间检验。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

- ·百洋股份前三季度净利腰斩转型教育一场

- ·2019中国航空煤油消费指数发布前三

- ·正平股份:关于召开2019年第一次临

- ·同花顺:多名股东合计减持0.58%股

- ·新赛股份:第六届董事会第三十五次会议

- ·Uber第三季度净亏损11.62亿美

- ·正业科技14亿并购后净利接连剧降徐地

- ·36上市券商前三季赚近800亿有券商

- ·港资买爆!伊利股份净利润增长超预期获

- ·中体产业:前三季度归母净利润3270

- ·前3季度个税累计人均减1764元新增

- ·五大上市险企前3季净利2445亿中国

- ·江山欧派前三季净利同比增66.62%

- ·威帝股份2019年前三季净利润202

- ·统计局解读前三季度工业企业利润:降幅

- ·中化岩土:拟发行股份收购建工路桥10