中信证券:双降“降准+降息”还有多远?关注四大逻辑

文丨明明债券研究团队

报告要点

2月金融数据不及预期,国常会再提降准降成本,两大信号指向经济下行压力增大,货币宽松伺机待发。短期国内经济已然出现了弱需求和紧信用的特征,伴随全球疫情愈演愈烈,海外疫情即将向国内传导以及全球降息大幕的拉开,四大逻辑支撑下,国内货币宽松或许已经近在眼前。

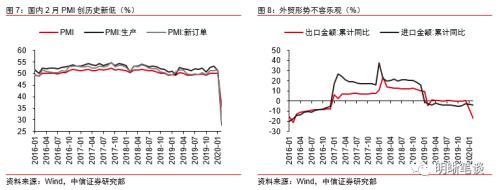

两大信号预示国内货币宽松不远。金融数据不及预期,企业中长期贷款,居民贷款下降显示需求端趋弱。国常会关注疫情冲击和复工复产,再提降准降成本。两大信号指向经济退、政策进,政策的天平逐渐由控制疫情向复工复产倾斜,政策的主攻方向也开始发生变化。随着国内大面积复工复产和海外疫情的扩散,局部矛盾缓和后,经济的主要矛盾也将转向总量,体现为总需求的不足,货币政策将更加有效。

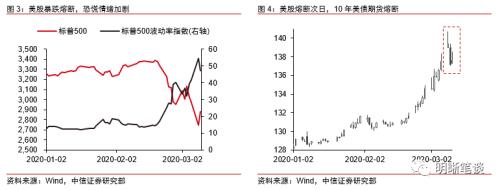

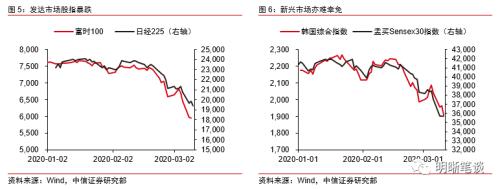

海外市场剧烈波动,市场预期趋于紊乱。原油黑天鹅来袭,美股美债先后熔断,一方面是全球新冠疫情的蔓延,另一方面沙特和俄罗斯谈判失败导致原油价格大跌,加剧了美国金融市场的风险。在经济金融的双重风险下,市场预期趋于紊乱。全球权益市场趋于下跌,发达市场跌跌不休,新兴市场亦难幸免。

四大逻辑支撑国内双降:

弱需求与紧信用。受到疫情影响,部分企业停工停产,一些服务业企业和个体工商户甚至承受了不小的亏损。疫情不仅仅对经济带来即期冲击,企业利润的下滑还会影响到未来的支出能力,对总需求产生较长时间的影响。企业盈利链条受阻,将增加信用风险事件的概率,降低风险偏好,信用有被动收紧的倾向。

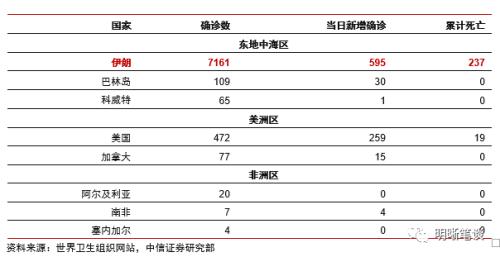

全球疫情愈演愈烈。全球新冠疫情正处在加速扩散期。根据世界卫生组织3月10日公布的数据,中国以外的新冠肺炎确诊比例已经达到了32778人,当日新增确诊4105人,总确诊人数有指数上升趋势,对全球经济的冲击也难以在短期内结束。

海外疫情的影响向国内传导。全球疫情持续扩散及海外工厂停工停产对我国外贸进出口两端均有影响,出口端尤为显著。疫情爆发也可能导致国内劳动密集型产业向欠发达国家转移。同时还应警惕国外的反向输入病例。

全球宽松潮将至,来到舒适的降息时点。美联储紧急降息50bp后,全球央行降息纷至沓来。昨日,英格兰央行宣布将基准利率下调50个基点至0.25%,欧央行的利率决议也即将揭晓。同时,中美利差保持历史高位,价格型货币政策空间相当充裕,目前已经来到了比较舒适的降息时点。

债市策略:昨日金融数据和国常会两大信号指向国内货币宽松,四大逻辑下双降不远。从政策表态看,普惠金融定向降准有望在本周周末前后推出,对股份制银行降准力度将额外增加。降准之外,考虑到对冲疫情的需求和中美利差空间,比较合适的降息时点已经到来。MLF降息或将在3月16日落地,预计下调5-10个基点以引导20日的LPR继续下行,释放更加“灵活适度”的货币政策信号,向降低实体融资成本的目标更进一步。

正文

本轮新冠疫情首先爆发于国内,随后迅速蔓延全球,不仅对国内经济形成了较强的短期冲击,也使得全球经济的未来蒙上了一层阴影,部分经济学家甚至大胆预言——这可能是“压倒骆驼的最后一根稻草”,或将引发全球经济危机。叠加“原油”黑天鹅事件的冲击,全球资本市场剧烈波动,美股、美债先后熔断,这些信号背后无一不是全球市场脆弱性的体现。随着海外疫情的进一步扩散,全球央行开始携手走向宽松,在国内经济下行压力进一步增加的情况下,我们离双降(降息降准)还有多远?

两大信号指向宽松

国内金融数据表现不佳,国外市场大幅波动,全球市场的脆弱性在疫情和原油黑天鹅的冲击下逐渐显现,全球经济的都将经历考验。国外央行频频释放宽松信号,国内货币政策也有望跟上步伐。

两大信号指向国内宽松不远

金融数据不及预期,企业中长期贷款,居民贷款下降显示需求端遭遇冲击。2月人民币贷款增加9057亿,不及市场预期,考虑到春节错位因素,信贷增长幅度明显偏疲弱。企业贷款方面,疫情原因带来的复工推迟以及生产转弱,企业融资需求不足,央行再贷款再贴现政策偏向短期,中长期贷款承压。居民贷款方面,疫情隔离导致消费能力不足,M0的淤积便是最好的证据,个体工商户受疫情冲击更大,进一步削弱了居民贷款需求。2月金融数据显示,无论是投资需求,还是终端消费需求,均受到较强冲击。

国常会关注疫情冲击和复工复产,再提降准降成本。2月27日,央行副行长刘国强表示,将“择机实施2019年普惠金融定向降准动态考核释放长期流动性”,符合条件的商业银行有望在近期享受到定向降准的优惠。3月11日召开的国常会在强调稳外贸和复工复产的同时,再次提到:“抓紧出台普惠金融定向降准措施,并额外加大对股份制银行的降准力度,促进商业银行加大对小微企业、个体工商户贷款支持,帮助复工复产,推动降低融资成本。”

昨日两大信号指向经济退、政策进。疫情逐渐缓和后,货币政策将更加有效。国内疫情控制情况不断向好,政策的主攻方向开始发生变化。战疫时期以财政政策为主,因为在大规模停工停产的情况下,偏总量的货币宽松效果不佳且容易产生流动性陷阱,偏结构的财政政策能够精准地应对短期内更加突出的局部冲击(武汉疫情和对不同行业的结构性冲击)。但随着国内大面积复工复产和海外疫情的扩散,局部矛盾缓和后,经济的主要矛盾也将转向总量,体现为总需求的不足,这时货币政策将更加有效。

海外市场剧烈波动

原油黑天鹅来袭,美股美债先后熔断。本次美股熔断为1987年以来的首次,美股美债的双重熔断,主要源于市场的双重打击。一方面是全球新冠疫情的蔓延,对抗疫情的隔离措施和疫情本身都将冲击全球经济,以至于投资者避险情绪加深,市场情绪波动剧烈;另一方面沙特和俄罗斯谈判失败导致原油价格大跌,目前已降至美国页岩油成本之下,以至于高杠杆经营的美国能源行业风险大幅提升,进而加剧了金融市场的风险。在经济金融的双重风险下,市场预期趋于紊乱。

发达市场跌跌不休,新兴市场亦难幸免。据Wind数据显示,截至3月10日欧洲三大股指全面下跌,英国富时100周跌11.28%,德国DAX周跌12.60%,法国CAC40指数周跌14.03%。日本股市表现稍强,但日经225指数同样难逃跌势,本周录得6.43%的跌幅,受疫情影响严重的发达国家跌跌不休。此外,韩国、印度、巴西等国家行情均震荡下跌,众多新兴市场也难以幸免。

四大逻辑支撑双降

第一,弱需求与紧信用

疫情冲击下,内需不稳,外需遇挫。内需方面,受到疫情影响,部分企业停工停产,一些服务业企业和个体工商户甚至承受了不小的亏损。疫情不仅仅对经济带来即期冲击,企业利润的下滑还会影响到未来的支出能力,甚至会通过产业链环环相扣,对总需求产生更为长期的影响。外贸方面,2月的出口增速下滑主要体现在供给能力上,但国内疫情未平,全球疫情又起,国外需求下降可能继续削弱出口,这也是本次国常会特别强调了稳外贸的重要原因。当前偏弱的总需求亟需政策外力引导其走上正轨。

企业盈利链条受阻,信用有被动收紧的倾向。偏弱的需求不仅会拖累生产和GDP走弱,同样可能诱发金融风险。如果经济在疫情过后的一定时期内得不到改善,企业盈利持续下滑,那么必然有部分企业爆发信用危机,市场的风险偏好将下行,更加不利于信用的修复和实现降低实体融资成本的目标。极端情况下,叠加全球可能爆发的风险点(如美国的高杠杆页岩油企业),一旦全球风险偏好急剧下降,或许对国内经济和金融市场产生更大的冲击。从这个角度上看,提早下手缓和风险,大概率好过事后补救。若全球市场风险进一步扩大,或许也能在一定程度上提前对冲。

第二,全球疫情愈演愈烈

全球新冠疫情正处在加速扩散期。根据世界卫生组织3月10日公布的数据,中国以外的新冠肺炎确诊比例已经达到了32778人,当日新增确诊4105人,总确诊人数有指数上升趋势。从区域的角度来看,西太平洋(行情601099,诊股)、欧洲和东地中海区域疫情较为严重。据3月11日央视新闻报道,伊朗第一副总统贾汉吉里确诊感染新冠病毒,目前已接受隔离治疗。据Wind数据显示,截至3月12日意大利新冠肺炎累计确诊12462例,死亡病例升至827例,死亡率达6.64%,成为欧洲疫情形势最为严峻的国家。对比国内3.88%的死亡率,意大利死亡率高的主要原因可能是疫情爆发后医疗系统瘫痪,重症监护资源极度紧张。目前意大利已采取“封国”措施,海外疫情形势不容乐观。

全球疫情对经济的冲击可能不会在短期结束。全球发达市场正处在一个经济内生动力放缓,结构性矛盾突出,且政策空间狭窄,金融市场脆弱的环境中,主要经济体在金融产业和科技上的比较优势越来越集中,导致全球资源分配不均衡的加剧。全球经济失衡导致治理结构效率低下、社会经济结构脆弱,所以黑天鹅事件一但出现就会对全球经济造成极大影响。目前看来海外疫情仍处于加速扩散阶段,即便在很多发达国家,直到严重扩散才能引起足够的重视,我们认为全球疫情在短期内仍然难以看到拐点。

第三,海外疫情向国内传导的途径

全球疫情持续扩散及海外工厂停工停产对我国外贸进出口两端均有影响,出口端尤为显著。日前我国首次公布1-2月对外贸易数据,数据显示1-2月我国出口金额按美元计价同比下降17.2%。我们认为1-2月出口下滑与国内疫情影响一致,目前国内疫情已初步控制,3月份主基调应是海外疫情对进出口的影响。我国是贸易出口大国,加工贸易的出口占比较高,具体体现在数值上我国2019年除一般贸易以外加工贸易出口占比为29.4%,因此中国在全球供应链中占有重要地位。全球疫情大幅爆发,国外工厂停工停产,企业需求减少,产业链上下游之间的联系也可能被疫情阻断。根据目前的疫情扩散速度判断,与SARS疫情相比,本轮新冠疫情将对外需形成更加严重的冲击。

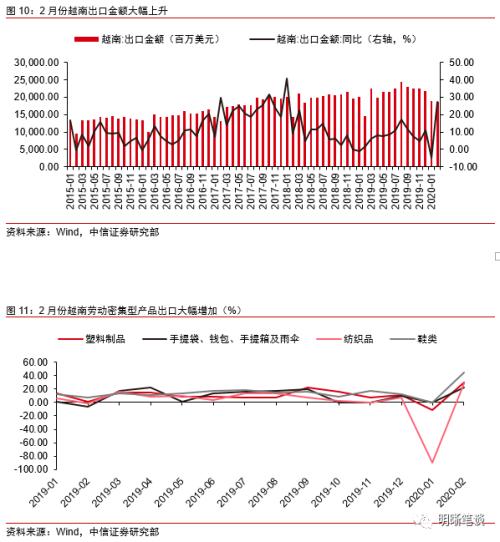

我国疫情爆发可能导致劳动密集型产业的转移。随着国内疫情的缓和,大中型企业有序复工,但外向型的劳动密集型产业仍未大规模复工,这导致了劳动密集型产业的出口不足。目前来看美国等需求型进口国家未受新冠疫情较大影响,需求相对稳定。对于供应链来说,在我国对应目的进口国家需求相对稳定的背景下,国内疫情导致的劳动密集型产业复工疲软供给不足,使得需求或转向其他地区。这部分分流的需求,一部分会随着国内产能恢复回归,另一部分会因对中国依赖性不高而发生产业转移。我们以劳动力成本较低的越南为例,根据以往数据来看,越南往年2月份劳动密集型产品出口会有明显下降,而今年2月份越南劳动密集型产品出口金额大幅上升,与往年形成鲜明对比。这也表明我国疫情的爆发可能导致劳动密集型产业已经开始转移至越南等其他外向型经济体。

目前仍需警惕输入型病例的风险。据国家卫建委消息,3月10日0—24时,31个省(自治区、直辖市)和新疆生产建设兵团新增报告境外输入确诊病例10例(北京6例,上海2例,山东1例,甘肃1例)。截至3月10日24时,累计报告境外输入确诊病例79例。尽管国内新增确诊病例不断下降,全国各省接连多日无本地新增确诊病例,但全球新增确诊病例正爆发式上涨。在防控输入型病例问题上失当,很有可能造成新冠疫情的二次传播,将会对国内复产复工及经济复苏产生影响。

第四,全球宽松潮将至

美联储紧急降息50bp后,全球央行降息纷至沓来。为应对疫情冲击,澳大利亚央行率先降息。3月3日,美联储宣布紧急降息50bp,2008年经济危机以来首次在议息会议之外的时点选择降息。在此之后,马来西亚、沙特、阿联酋、加拿大等国央行纷纷宣布降息。直至3月11日,英格兰央行也宣布将基准利率下调50个基点至0.25%,以应对新冠肺炎疫情对英国经济的冲击。那么,即将到来的欧央行议息会议上,已然深陷负利率的欧央行又会采取何种宽松方式呢,让我们拭目以待。

中美利差冲上历史高位,价格型货币政策空间充裕。尽管常规货币政策空间弥足珍贵,但缓和经济波动才是央行建立的初衷,逆周期调节才是货币政策的应有之义。疫情导致内需不稳,外需受挫,单纯依靠市场力量的复苏将非常缓慢,只要货币刺激力度掌控得当,那么货币宽松的利大于弊。另一方面,在全球央行联手降息的背景下,考虑汇率和国际资本流动等因素,当前是降息最“舒适”的时点。当前十年期中美利差已经超过180bp,处于历史99%分位数水平,比100bp的“舒适区间”更加“舒适”。

债市策略

昨日金融数据和国常会两大信号指向国内货币宽松,四大逻辑下双降或许就在眼前。2月金融数据不及预期,国常会再提降准,两大信号指向经济下行压力增大,货币宽松伺机待发。短期国内经济已然出现了弱需求和紧信用的特征,伴随全球疫情愈演愈烈,海外疫情即将向国内传导以及全球降息大幕的拉开,四大逻辑支撑下,国内货币宽松或许已经近在眼前。

普惠金融定向降准有望在本周周末前后推出,对股份制银行降准力度将额外增加。国常会会议指出:“抓紧出台普惠金融定向降准措施,并额外加大对股份制银行的降准力度”。从政策表态看,降准政策有望在本周周末前后推出,而对股份制银行的重视我们在“三挡两优”框架形成时的点评报告中已有所预见。我们在《债市启明系列20190426—央行缩表银行扩表能持续吗?》中指出:在以降准为主的央行缩表型货币扩张的过程中,信用扩张依赖银行扩表,而银行资产负债表的扩张更倚重股份行和城商行。我们在《债市启明系列20190513—谁是支持小微企业贷款的主力?》中提到:对“后两档”定向降准,尤其是针对“第二档”中型银行的定向降准除了能支持民营、小微企业信贷之外,信用派生效果更佳。

降准之外,降息或许也不遥远,可能在3月16日(下周一)落地。既然LPR已经与MLF利率挂钩,那么下调MLF利率引导LPR就是利率市场化条件下实现降成本最为顺畅的路径。同时考虑到对冲疫情的需求和中美利差的空间,比较合适的降息时点已经到来。由于3月16日将有一次定期的MLF操作,预计MLF利率大概率下调5-10个基点以引导20日的LPR继续下行,释放更加“灵活适度”的货币政策信号,向降低实体融资成本的目标更进一步。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。