岂止巴菲特清仓航空股!“中国股神”也踩雷了

在今年的股东会上,巴菲特突然表示已经清仓了向来“挚爱”的航空股,投资圈一片哗然。

“股神”的板块持仓一直备受市场关注,这次抛售或将引起航空股的股价下跌,受巴菲特影响而投资航空股的“粉丝”们也很可能将面临损失。

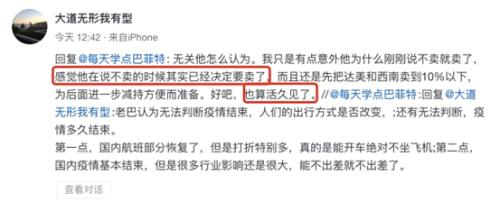

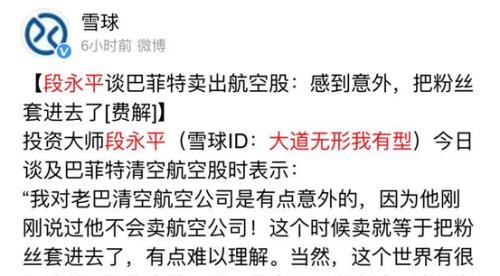

四月初,投资大佬段永平就受巴菲特影响购买了航空股,或许也将面临“踩雷”,他直言,“(巴菲特)这个时候卖就等于把粉丝套进去了”,更是说这次抛售也算“活久见了”。

巴菲特此前曾表示不会抛售航空股

投资大佬段永平受其影响抄底

今年的股东会上,巴菲特承认在评估航空公司股票时犯了一个“可以理解的错误”,并表示已经清仓航空股。而在此之前,他对航空股的态度一向比较积极。

自2016年大举买入航空股以来,巴菲特已经持有并看好航空股多年。据巴菲特2019年的致股东信,截至2019年12月末,伯克希尔·哈撒韦持有航空股的总市值至少超过66.67亿美金,折合人民币约471亿。

其中,伯克希尔·哈撒韦持达美航空股票的总市值为41.47亿美金,持股总成本为31.25亿美金,浮盈超过10亿美金;其对西南航空的持股总市值为25.20美金,总成本达19.4亿美金,浮盈接近6亿美金。

在今年2月底的美股大跌中,巴菲特也抄底了一直“挚爱”的航空股,成交均价为每股45美元,投资资金的总规模在4530万美元左右。

在3月中旬,巴菲特还曾坚称“不会出售航空公司股票”。

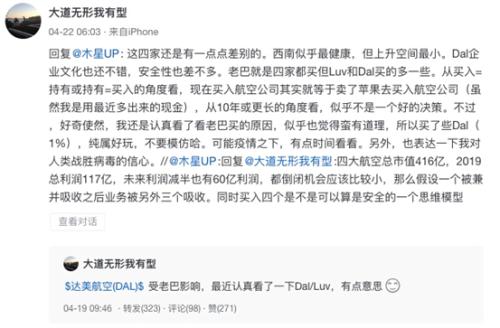

巴菲特的“力挺”也使许多忠实粉丝开始思考航空股的投资机会。4月19日,投资大佬段永平在雪球上称,因巴菲特而开始关注航空股,并用最近多出来的现金购买了部分航空股。

段永平当时表示,“Dal(达美航空)企业文化业还不错,安全性也差不多。”

但段永平并未重仓抄底,他称,“(购买航空股)纯属好玩,不要模仿哈。”

巴菲特清仓式减持或坑惨“粉丝”

4月3日,美国证监会披露的资料显示,股神巴菲特旗下的伯克希尔·哈撒韦公司,在一周内已出售了其持有的约18%的达美航空股份(1299万股),成交均价在22.96至26.00美元之间,几乎以”腰斩价”止损。

4月初已露出减持迹象后,5月3日上午,巴菲特更是在股东会上表示,已经卖出了美国四大航空公司的“全部持仓”。

巴菲特更是在股东会上对航空股“补刀”,表达了中长期看衰航空板块的态度。他称,“事实证明,我对这项业务的看法是错误的,这不是四位优秀CEO的错,相信我。现在作为一家航空公司的首席执行官可不是什么好玩的事情,我不知道从现在起3到4年后,航空旅行需求是否会恢复到去年的水平,因为飞机太多了。”

他还表示,现在要购买航空公司股票风险更大。

伯克希尔的清仓式减持和巴菲特的长期看衰,均为市场释放了重要信号,航空股有较大的概率随之下跌。

和段永平一样,近期受巴菲特影响而抄底航空股的“粉丝”们或将面临损失。

段永平更是直言,“我对老巴清空航空公司是有点意外的,因为他刚刚说过他不会卖航空公司!这个时候卖就等于把粉丝套进去了,有点难以理解。”

段永平依然看好航空股

创造了“小霸王”、步步高(行情002251,诊股)、OPPO、vivo等品牌神话的段永平,曾自称“我投资上赚的钱比我做实业10年赚的还要多”,在业内有着“中国巴菲特”的称号,他本人也是巴菲特的忠实“粉丝”。

2006 年,他便花了 62 万美元拍下巴菲特午餐,成为第一个拿下该机会的华人商人。段永平称自己在巴菲特身上学到了很多,拍下这顿晚餐,单纯是为了当面向他道谢。

段永平个人的投资理念也受到了巴菲特的较大影响,他在接受网易财经采访时曾提到,“我是觉得我的投资理念最早是来自于巴菲特。”

而在航空股的未来前景方面,段永平的看法却与巴菲特产生了较大分歧。即使连巴菲特都放弃了坚守,段永平依然觉得投资航空股的这些钱不会打水漂。

他认为,“我目前依然认为,如果疫情是个会不太长时间能过去的问题的话,活下来的航空公司是有很大机会的。我管的所有投资中,大概有1-2%投在达美上了,我依然觉得这些钱不会打水漂,一年内就应该能见到结果了。”

但许多分析师的观点并不像段永平如此乐观。

摩根大通的分析师Jamie Baker近期下调了美国航空和精灵航空的股票评级至“卖出”,将捷蓝航空和西南航空评级下调至“中性”。这位分析师表示,其最初预期航空业2021年的收入可能为持平于2019年,目前,他预计2021年收入可能会较2019年低25%左右。

该分析师还认为,美国航空是目前危机最大的企业,因其杠杆率最高,累积了约340亿美元的债务。根据他的预测,美国航空还将增加60亿美元的债务,总债务达到400亿美元,而收入则将会预计降至350亿美元,利润降至50亿美元,这将使这家公司的债务杠杆率从5.3倍上升至8.0倍。

巨额债务压力下,航空公司也急需补充资金。Stifel分析师的Joseph DeNardi指出,在主要的航空公司中,美国航空似乎最需要融资,虽然公司2月以来已经融资25亿美元,但是接下来可能还需要45-65亿美元,才能维持其当前债务的流动性需求。而如果情况继续恶化,可能该航司会需要75-95亿美元的额外融资。

Bernstein的分析师DavidVernon也对航空公司的流动性状况提出警示,他预估,美国航空和美联航的流动性或许还可以撑两个月,而达美航空和西南航空可能可以撑5-8个月。

中信证券(行情600030,诊股)在4月初发布的报告中提到,航空运输资产重,运营杠杆高,周期敏感性强是共识,抵御经济下行风险的能力极低,“卖出达美(指巴菲特4月初的减持)意味着美国民航业下行才刚刚开启。”

中信证券认为,疫情对客流的短期冲击已经持续超出预期,但美国经济受冲击的长期不确定性才是造成伯克希尔航空投资的最大障碍。

航空公司迎来破产潮

去年年底,全球航空业便开始面临着危机。根据咨询机构国际航空局(IBA)统计,2019年至少有17家航空业者倒闭,且2019年是全球航空业破产速度是史上最快的一年,几乎是爆炸式成长。

今年的疫情更是加剧了航空业目前面临的危机。

据国际航空运输协会(IATA)4月14日发布的预测,受新冠肺炎疫情影响,2020年全球航空业损失将达到3140亿美元(约2.2万亿元人民币)。

今年3月,亚太航空中心(CAPA)更是警告称,到2020年5月底,世界上大多数航空公司将会破产,只有政府和行业协同行动才能避免这一灾难。

据民航资源网统计,截至5月2日,全球已有9家航司已经破产或申请了破产保护,其中包括英国老牌支线航司Flybe和美国阿拉斯加州最大航空公司RavnAir。

在危机之下,巨头也未能幸免。据央视新闻报道,4月29日,欧洲最大航空公司汉莎航空一位消息人士表示,汉莎可能在与政府就90亿欧元救助计划进行磋商的同时,寻求某种形式的破产保护。

德国汉莎航空此前表示,由于旗下90%以上的客机处于停飞状态,公司现在每小时大约损失100万欧元,他们的现金储备只能维持半年左右。目前汉莎航空正在与德国政府就90亿欧元救助计划进行磋商,如果得不到救助,汉莎航空可能考虑启动破产保护程序。

近日,美国政府通过了2万亿美元救助法案,将为航空业提供约500亿美元的援助,美国航司股价有短暂反弹。但获取援助资金需要经过复杂的申请程序,同时或将面临政府一定程度管制,对航空业的实际救助效果有待观察。

中国航空股中长期有望走出独立行情

中信证券在研报中表示,中国民航业跟美国航空板块显然不同。

一方面,中国三大航的利润远低于美国主要航司,且估值目前处于历史估值底部区域。

另一方面,疫情既影响了中国民航业的需求端,也制约了供给端。随着之后需求显著恢复,叠加供给受限和油价处于低位,净利率有望快速上升。

安信证券也预期,当前全国各地复工有序推进,预计航空客流将逐步恢复,随着新冠肺炎疫情的防控进展以及国内推出各项扶持政策,公商务出行有望率先复苏,而旅游出行也将延后释放,暑运旺季或可期待。长期来看,当前航空股估值处于底部区间,有望迎来长线布局机会。

据咨询公司Kea amp; Partners表示,10年内中国将新增近7800架客机,并在5年内超越美国成为全球最大的航空市场。

此外,中国在加大对国内飞行员的培养的同时,也在花重金招收国外飞行员,本次航空公司“倒闭潮”为中国航空公司提供了吸引优质人才的机会。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。